In dieser Hilfestellung werden die verschiedenen Steuerklassen und das ELStAM-Verfahren erläutert. Ebenso wird beschrieben, wie Sie diese Daten in der Lohnsoftware "LobuOnline" hinterlegen.

Jede in Deutschland gemeldete Person hat postalisch ein Schreiben des Finanzamts mit einer persönlichen, 11stelligen Steueridentifikationsnummer (Steuer-ID) erhalten. Diese sollte auch auf der Lohnsteuerbescheinigung des vorherigen Arbeitgebers ersichtlich sein.

Die Steuermerkmale Ihrer Mitarbeiter werden automatisch von a.b.s. abgerufen. Hierfür ist es erforderlich, die Steuer-ID des Mitarbeiters in LobuOnline einzutragen. Sollte ggf. ein Mitarbeiter keine Steuer-ID vorweisen können, kontaktieren Sie bitte das zuständige Finanzamt.

Ihr Arbeitnehmer muss Ihnen seine Steuermerkmale (Steuerklasse, ggf. Faktor, Konfession/Kirchensteuerabzug, Kinderfreibetrag, Familienstand, Steuerfreibetrag) für die Lohnabrechnung mitteilen. Diese können Sie auch der Lohnsteuerbescheinigung des Mitarbeiters entnehmen.

Fehlende Informationen erhalten Sie aber dann über die ELStAM-Anmeldung von der Finanzverwaltung. Sie können die Steuermerkmale der Mitarbeiter nicht beliebig bestimmen. Die Steuermerkmale werden vom Finanzamt bestimmt.

Änderungen der Meldedaten, wie z.B. bei Heirat, Geburt eines Kindes oder Umzug, werden dem Arbeitgeber monatlich automatisch in einer Änderungsmitteilung durch das Finanzamt mitgeteilt.

Vorgehensweise

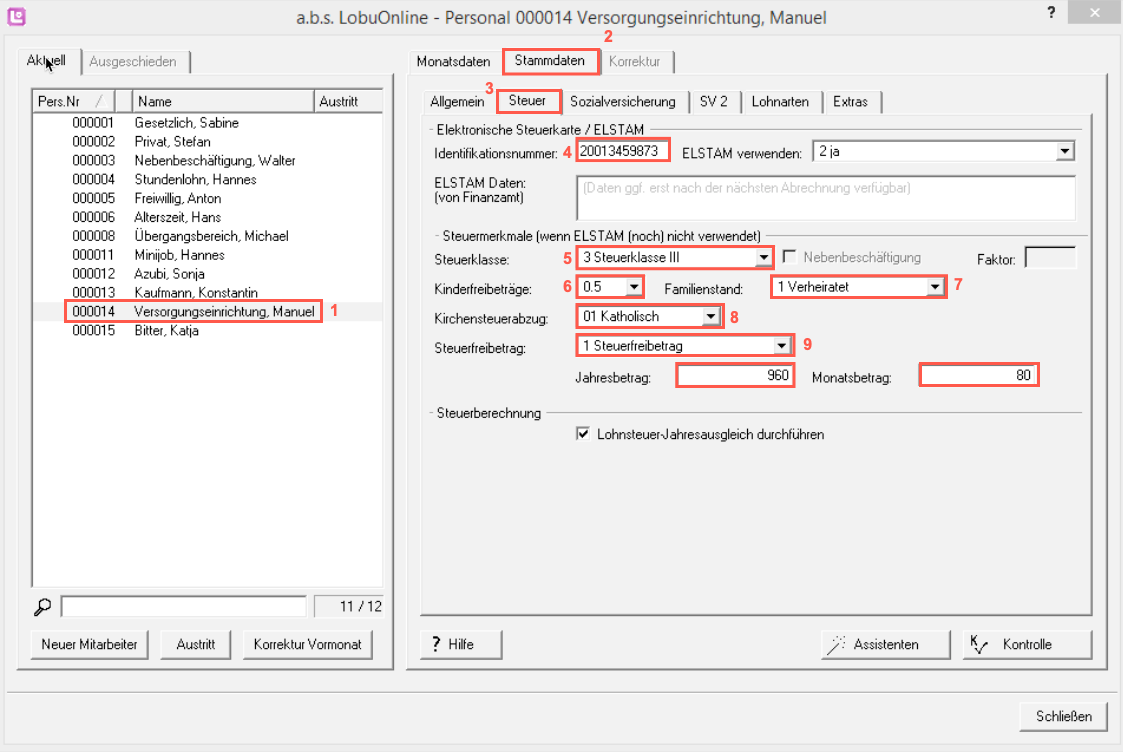

1. Wählen Sie im Menü "Bearbeiten/Personal" den betreffenden Arbeitnehmer aus.

2. Wechseln Sie danach zu den "Stammdaten" in das Register "Steuer".

3. Erfassen Sie hier alle Steuer-Daten des Mitarbeiters (Steuer-ID, Steuerklasse, Kinderfreibetrag, Familienstand, Konfession und falls vorhanden einen Steuerfreibetrag).

Seit 01.01.2014 wurde in Deutschland das ELStAM-Verfahren eingeführt. Hierdurch werden von a.b.s. die aktuellen Steuermerkmale Ihrer Mitarbeiter beim zuständigen Finanzamt automatisch abgerufen. Die Abfrage ist für alle Arbeitgeber verpflichtend. Sie haben hierbei 3 Auswahlmöglichkeiten:

| Möglichkeiten | Erklärung |

|---|---|

| 0 nein | Sie sperren die ELStAM-Abfrage für diesen Mitarbeiter. Somit sollte dieser mit Lohnsteuerklasse 6 oder einer Pauschalierung abgerechnet werden. |

| 2 Ja | a.b.s. erfragt die aktuellen ELStAM-Daten für Ihren Mitarbeiter über das ELStAM-Rechenzentrum. Diese Abfrage erfolgt mit dem ersten endgültigen Abrechnungslauf des Mitarbeiters. Somit werden die zurückgemeldeten ELStAM-Daten dann erst mit dem zweiten Abrechnungslauf des Mitarbeiters rückwirkend vom Programm verwendet. |

| 3 Ja (Ersatzbescheinigung liegt vor) | Ja (Ersatzbescheinigung vorhanden): Der Mitarbeiter hat eine „besondere Bescheinigung“ vom Finanzamt ausgestellt bekommen. Somit wird die Abfrage beim Finanzamt gesperrt und der Mitarbeiter wird mit den manuell eingetragenen Lohnsteuerdaten abgerechnet. Die Steuer-ID ist in diesem Fall zu entfernen. |

Bei dieser Hilfe handelt es sich um eine unverbindliche Auskunft, die nur den Standardfall beschreibt. Für rechtlich verbindliche Auskünfte wenden Sie sich bitte an Ihr zuständiges Finanzamt.

| Status und Steuerklasse in LobuOnline | Erklärung, Verwendung |

|---|---|

| 1 = Steuerklasse I | Gilt für Ledige, getrennt lebende oder geschiedene Arbeitnehmer und Verwitwete ab dem zweiten Jahr nach dem Todesfall. |

| 2 = Steuerklasse II | Gilt für Alleinerziehende, sofern sie mindestens ein im gleichen Haushalt lebendes Kind betreuen, das dort gemeldet ist und für das ein Anspruch auf Kindergeld oder ein Kinderfreibetrag besteht. Es darf zudem keine Haushaltsgemeinschaft mit einer anderen volljährigen Person bestehen. |

| 3 = Steuerklasse III | Ist für den besser verdienenden Partner einer Ehe oder eingetragenen Partnerschaft gedacht. Der Partner mit einem deutlich niedrigeren Einkommen wechselt dann automatisch in die Steuerklasse 5. |

| 4 = Steuerklasse IV | Ist der Standardfall bei Verheirateten. Sie wird automatisch genutzt, wenn Ehepartner nichts angeben. Sie ist für all diejenigen sinnvoll, die beim Einkommen keine großen Unterschiede aufweisen (bei ähnlichem Verdienst). |

| 5 = Steuerklasse V | verheiratet und geringer Verdienender, Gegenstück zu Stkl. 3 |

| 6 = Steuerklasse VI | Diese kommt nur zum Tragen, wenn ein Arbeitnehmer zwei oder mehrere Beschäftigungen ausübt. Die Nebenbeschäftigung wird mit StKl. 6 versteuert. Er muss dann ab dem 2. sv-pflichtigen Job die Beschäftigungen auf diese Lohnsteuerklasse anmelden. Leider sind hier die Abzüge am höchsten. Ein Ausgleich erfolgt mit der Einkommensteuererklärung. |

0 = 2% Pauschalsteuer | kann für die erste geringfügige Beschäftigung (1. Minijob) verwendet werden, wird mit dem Beitragsnachweis an die Knappschaft gemeldet und abgeführt |

| 7 = 25% Pauschalsteuer | wird für kurzfristig Beschäftigte verwendet, wird mit der Lohnsteueranmeldung an das zuständige Finanzamt gemeldet und abgeführt |

| 8 = 20% Pauschalsteuer | kann ab dem 2. Minijob genutzt werden, wird mit der Lohnsteueranmeldung an das zuständige Finanzamt gemeldet und abgeführt |

Sollte Ihr Mitarbeiter zu unrecht die Steuerklasse 6 von ELStAM zurückgemeldet bekommen, muss in der Regel eine ELStAM Ummeldung erfolgen. Hierbei werden Sie erneut als Hauptarbeitgeber im ELStAM-Verfahren für den entsprechenden Mitarbeiters gemeldet. Bitte klären Sie immer ab, ob ein Mitarbeiter ein weiteres Beschäftigungsverhältnis hat.

Diese ELStAM-Ummeldung kann nur durch a.b.s. selbst erfolgen. Kontaktieren Sie uns hierfür unter 089 22 33 22 für München oder 0371 690 77 77 für Chemnitz. Alternativ können Sie uns auch eine Nachricht (sicherheitshalber über das absPortal) mit den benötigten Informationen zukommen lassen. Diese könnte wie folgt lauten:

"Sehr geehrte Damen und Herren,

wir bitten um eine ELStAM-Ummeldung für unseren Mitarbeiter Personalnummer 000001, Mustermann Max. Hier wurde zu unrecht ab 01.07.2022 die Steuerklasse 6 zurückgemeldet. Dies ist die Hauptbeschäftigung des Mitarbeiters.

Mit freundlichen Grüßen"

Die elektronische Lohnsteuerbescheinigung wird am Ende des Jahres oder bei Austritt des Mitarbeiters automatisch erstellt und führt auf, welche Lohnsteuerbeträge der Arbeitgeber tatsächlich vom Gehalt seiner Angestellten abgeführt hat. Das Dokument dient als Nachweis gegenüber den Finanzbehörden. Neben Steuerabzügen und Sozialabgaben enthält die Lohnsteuerbescheinigung weitere Informationen zu Freibeträgen, Steuerklasse und Steuermerkmalen. Arbeitnehmer können diese für ihre Steuererklärung verwenden.

Wenn sich der neue Arbeitgeber innerhalb von sechs Wochen (Kulanzfrist) nach dem Datum, ab dem die ELStAM geliefert werden sollen (Referenzdatum), als Hauptarbeitgeber anmeldet, erhält er die ELStAM mit Steuerklasse I-V rückwirkend zum Referenzdatum.

Spätestens bis zum 10. Tag nach Ablauf des Anmeldezeitraumes hat der Arbeitgeber die Lohnsteuer an das Finanzamt abzuführen. Hierbei muss er dem Finanzamt, in dessen Bezirk sich die Betriebsstätte befindet, eine Steuererklärung einreichen, die die Summe der einzubehaltenden Lohnsteuer angibt und die Lohnsteuer an das Finanzamt abführen.

Der Turnus für Lohnsteueranmeldung ist nach der Höhe der für das vorangegangene Kalenderjahr abzuführenden Lohnsteuer gegliedert (Stand 2024). Grundsätzlich gilt der Kalendermonat als Anmeldezeitraum. Dieser kann aber auch verlängert werden.

| Zeitraum | Bedingung |

|---|---|

| Kalendermonat | mehr als 5.000 € |

| Kalendervierteljahr | mehr als 1.080 € aber nicht mehr als 5.000 € |

| Kalenderjahr | nicht mehr als 1.080 € |

Der Lohnsteuer-Jahresausgleich durch den Arbeitgeber ist ein betriebliches Erstattungsverfahren. Hierbei wird ein Vergleich der Jahreslohnsteuer mit der Summe der abgeführten Monatslohnsteuerbeträge durchgeführt. Es eröffnet dem Arbeitgeber die Möglichkeit, dem Arbeitnehmer überhöhte Steuerabzugsbeträge aus den laufenden Lohnabrechnungen nach Ablauf des Kalenderjahres zeitnah vor Erstellen der Lohnsteuerbescheinigung zu erstatten.

Die Summe der während des Kalenderjahres korrekt einbehaltenen monatlichen Lohnsteuerabzugsbeträge entspricht häufig nicht der Jahreslohnsteuer für den Arbeitslohn. Als Ursache kommen sowohl Änderungen in den persönlichen Verhältnissen des Arbeitnehmers (z.B. Reduzierung der Arbeitszeit) als auch Lohnschwankungen in Betracht.

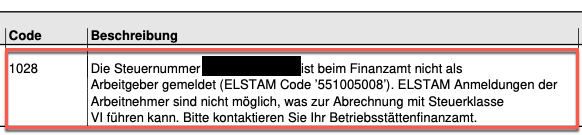

Fehler Code 1028

Code 1028: In diesem Fall wurde die Steuernummer beim Finanzamt noch nicht als Arbeitgeber hinterlegt. Evtl. wurde auch eine falsche Steuernummer im Programm erfasst. Dies führt dazu, dass die Mitarbeiter nicht korrekt bei ELStAM angemeldet werden können. Der Arbeitgeber sollte hier der Hinweisliste aus der Lohnabrechnung folgen und die Steuernummer prüfen bzw. das Finanzamt kontaktieren und das "Arbeitgeber-Kennzeichen" setzen lassen. Danach kann dann a.b.s. die Mitarbeiter nochmals an- bzw. ummelden.

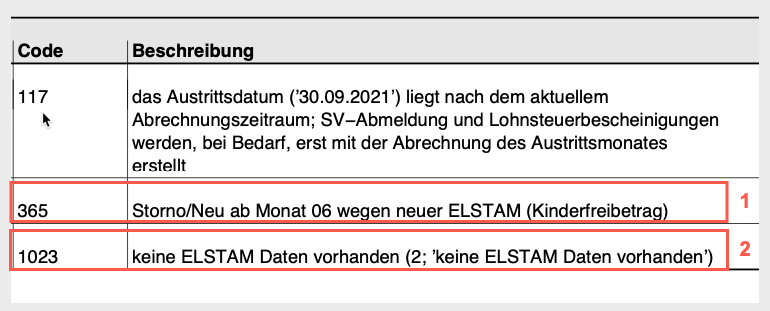

Fehler Codes 365 und 1023

Code 365: Dieser Hinweis wird Ihnen angezeigt, wenn neue Steuermerkmale z.B. geänderter Kinderfreibetrag zurückgemeldet werden. Es wird automatisch ein Storno und eine Neuberechnung für die betroffene(n) Abrechnung(en) erstellt. Sollte die Meldung nicht korrekt sein, so kontaktieren Sie bitte immer das Finanzamt.

Code 1023: Dieser Hinweis erscheint auf der Hinweisliste i.d.R. nur bei der ersten Abrechnung, weil zu diesem Zeitpunkt noch kein Abruf der Steuermerkmale über ELStAM erfolgt ist. Die Meldung wird meist schon mit der nächsten Abrechnung nicht mehr angezeigt.